华尔街2026年终极预测:标普有望涨9%,哪些板块被看好...

随着圣诞节假期来临,机构对明年美股市场的预测基本发布完毕。华尔街对2026年标普500指数的目标预测集中在7000–8100点,平均目标接近7500点,潜在涨幅约9%,驱动逻辑以企业盈利增长、美联储降息与人工智能(AI)技术扩散为主,同时提醒需警惕衰退、估值回调与政策波动风险。与此同时,分析师继续看好信息技术、能源和通信服务行业。当然,华尔街也提示了诸多风险,包括美国经济下行风险、美国中期选举、估值泡沫争议等。

华尔街的眼光

奥本海默预计明年标普500指数将挑战8100点,这也是华尔街最乐观的目标,核心逻辑是认为美国经济具备持续韧性,标普500成分股企业业绩超预期,预计2026年企业盈利增幅将达12%,每股收益的两位数增长会支撑指数大幅上涨。

德意志银行给出了8000点的目标位。该行认为在强劲的资金流入、股票回购,以及持续向好的企业盈利势头推动下,标普500指数有望实现 “两位数的回报率”,且2025年第三季度标普500成分股公司盈利已同比增长13.4%,为2026年增长奠定基础。

摩根士丹利为标普500指数设定了7800点的目标位。该行首席股票策略师威尔逊(Michaeal Wilson)重申其 “滚动复苏理论”,判断市场最坏时刻已过。企业获利预期修正从4月触底回升至正15%;薪资增速放缓为企业利润率扩张留下空间。消费者需求有望加速,企业定价能力增强。此外,美联储2026年或再降息两次。

摩根士丹利推荐的股票组合中大型科技股集体缺席。消费支出从服务转向商品、利率下行以及被压抑的需求释放均利好非必需消费品、小盘股、医疗保健、金融和工业等板块的投资。威尔逊补充称,就更高的盈利预期而言,小盘股近期展现出最显著的上行拐点。

英国汇丰银行预计标普500指数2026年将挑战7500点,并押注人工智能行业的强劲表现,“无论是否存在泡沫 ——历史表明,上涨行情可能持续相当长一段时间(互联网泡沫及房地产繁荣时期均持续了3-5 年),因此认为后续仍有上涨空间,并建议扩大人工智能相关交易的覆盖范围。”

巴克莱预计,2026年标普500指数有望达到7400点。该行认为宏观经济低增长环境下,大型科技股运行稳健,人工智能竞赛无放缓迹象,叠加美联储降息,将推动指数上涨。

第一财经记者汇总发现,上述机构在看涨的同时,也提示了诸多风险:一是美国经济下行风险,通胀和失业率上升可能拖累整体经济活动与消费;二是美国中期选举的影响,历史上中期选举年往往会导致股市回报走弱;三是估值泡沫争议,当前股票市场预期市盈率接近22倍,远高于五年均值,关键要看人工智能带来的生产力提升能否传导至非科技企业。

哪些板块值得关注

随着年末临近,分析师们对标普500指数成分股的评级更新出炉,最乐观和最悲观的板块分别是哪些?

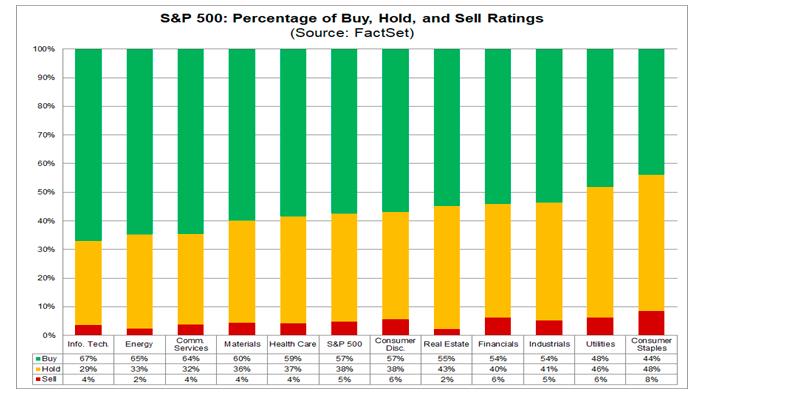

根据财经数据供应商FactSet向第一财经记者提供的报告,针对标普500指数成分股的评级共计12696份。其中,买入评级占比57.5%,持有评级占比37.7%,卖出评级占比4.8%。买入评级的占比高于其5年均值55.5%;与之相对,持有评级占比低于5年均值38.8%,卖出评级占比也低于5年均值5.7%。

从板块上看,分析师对信息技术、能源和通信服务板块最为乐观,这三大板块的买入评级占比位居前列;相反,机构对必需消费品和公用事业板块最为悲观,这两个板块的买入评级占比最低。此外,必需消费品板块的持有评级占比和卖出评级占比均为各板块中最高。

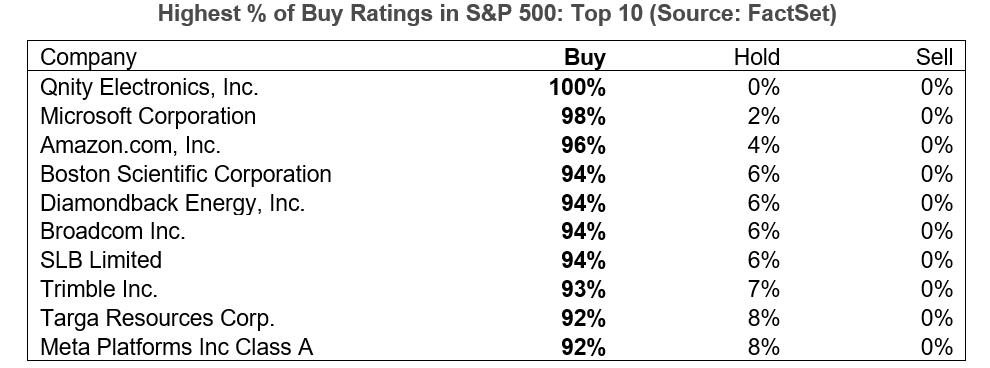

微软、亚马逊和Meta跻身标普500指数成分股中买入评级占比最高占比最高的十家公司。

值得注意的是,2025年,人工智能赛道的投资难度显著攀升。尽管全球头部科技企业开启大规模资本开支周期、盈利实现增长,推动美股市场一路冲高至历史纪录区间 ,但“躺赢”式的轻松获利阶段已然落幕。下半年,市场开始出现明显分化。对高估值的担忧、宏观经济层面的利空因素,以及对人工智能泡沫初现的警惕情绪成为市场主导,引发多轮剧烈波动的交易时段。

回顾去年的预测,涨幅最大的三个板块中,有两个板块同时也是买入评级占比最高的三大板块成员,即通信服务板块和信息技术板块,能源板块掉队;而股价涨幅最小的三个板块中,仅有一个板块属于买入评级占比最低的三大板块,即必需消费品板块。

以下内容为友情赞助提供

全网新项目分享交流群

扫码进群,获取最新项目资讯

文档于: 2025-12-25 08:22 修改

标签:

评论列表

华尔街2026年终极预测:标普有望涨9%,哪些板块被看好...

随着圣诞节假期来临,机构对明年美股市场的预测基本发布完毕。华尔街对2026年标普500指数的目标预测集中在7000–8100点,平均目标接近7500点,潜在涨幅约9%,驱动逻辑以企业盈利增长、美联储降...