一财社论:金融支持消费应着眼成本降低和重点突出...

日前,中国人民银行发布的《2025年第一季度中国货币政策执行报告》(下称《报告》)提出,下一阶段在货币政策思路上要支持提振和扩大消费,引导金融机构从消费供给和需求两端,积极满足各类主体多样化资金需求。

提振消费是扩内需、稳增长的关键点之一,金融支持消费也屡屡被强调,具体支持措施也在陆续出台。比如设立5000亿元服务消费与养老再贷款,从而引导商业银行加大对服务消费与养老的信贷支持等。

目前我国消费金融服务体系已较为完善,金融机构围绕不同消费场景创新推出多元的消费信贷产品和服务模式,有效激发了市场活力。可以说金融支持消费已有较好基础,但仍有进一步发力空间。

《报告》提出,要采取多种措施推动社会综合融资成本下降,同时,要持续优化消费信贷产品和服务、增强消费金融机构资金供给能力。

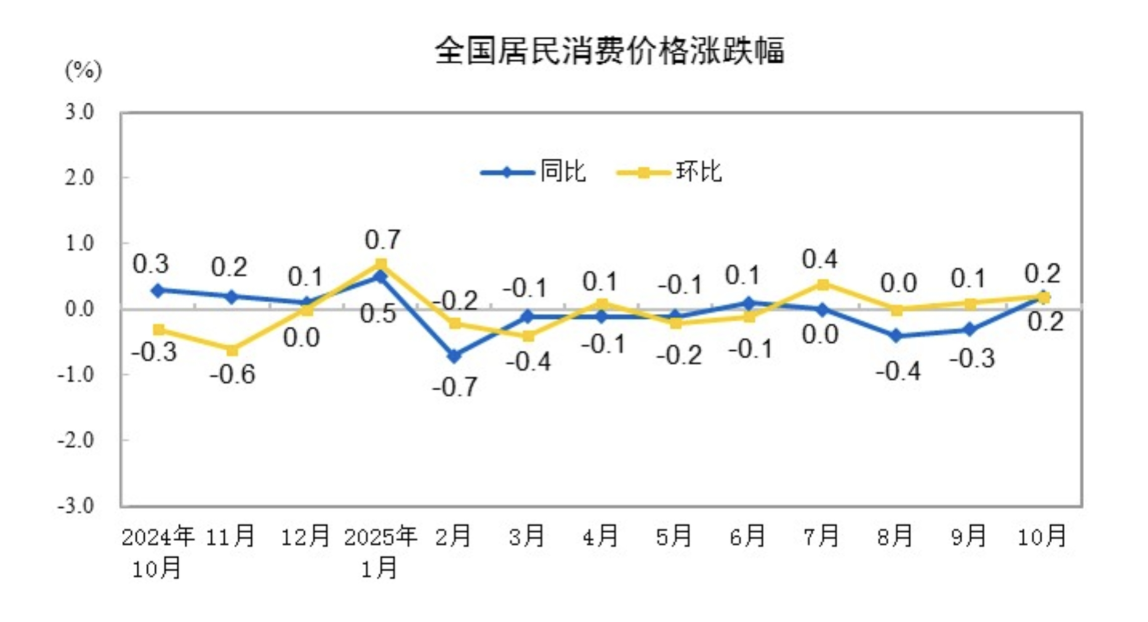

现在面临的一个“困境”是,新增居民储蓄在增加,新增居民贷款在减少。近几年每年3月的新增居民存款均超1万亿元,而今年3月新增居民存款超过3万亿元,创历史同期新高。同时,今年一季度新增居民贷款10435亿元,同比少增1071亿元,下降了9.3%。

出现这种困境的原因比较复杂,包括在经济下行压力增大情况下,居民对收入增长预期的下降导致储蓄意愿增强,也包括居民在获得金融支持方面存在成本较高、项目缺少针对性等因素。

对于前者,我国经济持续稳定增长会为收入稳定增长提供坚实基础;对于后者,金融支持消费各项政策的陆续出台,也会增强居民消费贷款信心。

首先,金融支持消费要持续降低居民的消费贷款成本。

人民银行设立的服务消费与养老再贷款给予国家开发银行、政策性银行、国有商业银行等21家金融机构的年利率为1.5%。有数据表明,即使一些商业银行在消费信贷方面打价格战,平均利率也在3%左右,中间的利率差显而易见。服务消费与养老再贷款的设立可能会促使商业银行、财政及其他行业政策协同配合。

此前,在3月初十四届全国人大三次会议举行经济主题记者会上,央行行长潘功胜表示,在政策传导上,进一步完善利率调控框架,持续强化利率政策的执行和监督,对于一些不合理的、容易消减货币政策传导的市场行为加强规范,推动落实银行补充资本金等措施,畅通货币政策的传导机制,引导银行科学评估风险,优化信贷结构,提升资源的配置效率。

其次,金融支持消费要突出重点,加强对改善型消费和新型消费的支持。

近年来,对传统消费领域的财政及金融支持取得了显著成效,但效应也会逐步呈现边际递减。上述《报告》中的专栏文章指出,从结构看,受限于市场饱和与供需适配性,传统商品消费增长逐渐承压,而服务消费需求持续升温,服务消费占居民消费支出的比重稳步提升。

2024年8月,国务院印发的《关于促进服务消费高质量发展的意见》强调,要引导金融机构优化信贷产品、提供差异化服务,按照风险可控、商业可持续原则,加大对服务消费重点领域信贷支持力度,增加适应共享经济等消费新业态发展需要的金融产品供给。

改善型消费包括文化娱乐消费、旅游消费、体育消费、教育和培训消费、居住服务消费等;新型消费则包括数字消费、绿色消费、健康消费等。这应该都是金融支持消费的重点方向。

再次,金融支持消费措施要形成体系,防止政策碎片化。

潘功胜在5月7日的新闻发布会上表示,央行将出台金融促消费一揽子政策举措,研究出台金融支持消费的指导性文件。

将来,要实现金融支持消费政策的系统化,防止碎片化。因为碎片化的具体消费支持政策在效果上可能会偏于短期化,促消费的重点在于强化顶层规划,建立完善衡量消费发展的政策和系统性指标体系。这需要央行、财税部门及地方上的共同努力。

在近年来国内消费增速有所放缓的情况下,金融支持在促进消费上的基础性作用更加凸显。金融支持消费也面临着新形势、新要求。根本路径在于进一步降低消费贷款成本,并在重点领域提供更多消费机会,着眼于改善型消费和新型消费正是其中体现。

以下内容为友情赞助提供

全网新项目分享交流群

扫码进群,获取最新项目资讯

文档于: 2025-05-12 20:19 修改

标签:

评论列表

一财社论:金融支持消费应着眼成本降低和重点突出...

日前,中国人民银行发布的《2025年第一季度中国货币政策执行报告》(下称《报告》)提出,下一阶段在货币政策思路上要支持提振和扩大消费,引导金融机构从消费供给和需求两端,积极满足各...