管涛:人民币逆势上涨尚未触发待结汇盘兑现︱汇海观涛...

2025年,面对极限关税施压,人民币汇率(如非特指,本文均指人民币对美元双边汇率)逆势上涨。自2025年3月起,反映境内主要外汇供求关系的银行即远期(含期权)结售汇(下称“银行结售汇”)已连续6个月顺差,持续时间为2021年8月以来最长。市场上,关于前期境内市场主体因人民币单边下行而持有外汇,现受升值预期影响可能大举结汇的传闻不绝于耳。然而,目前尚未从数据上获得支持。

购汇意愿下降驱动外汇供求关系逆转

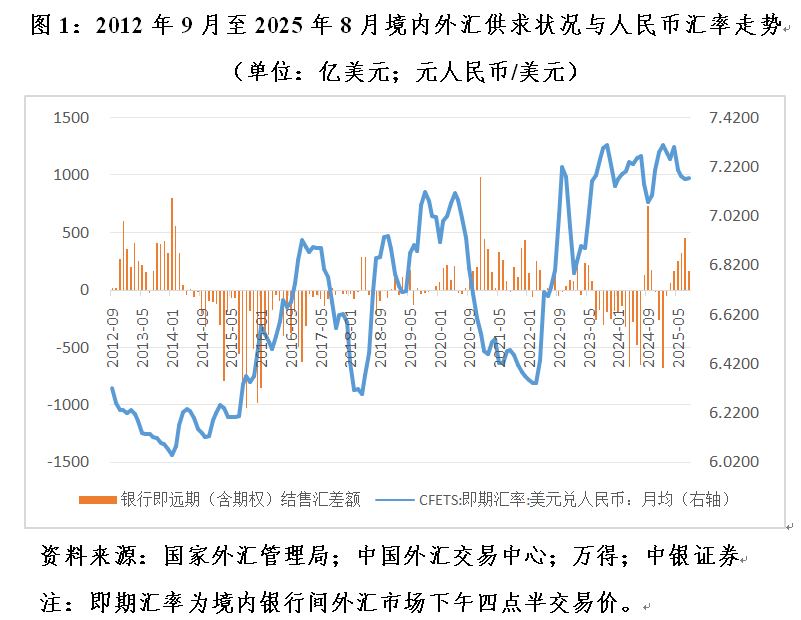

2005年“7·21”汇改以来,境内外汇供求与人民币汇率走势大概可分为以下六个阶段:(1)2014年6月之前,境内外汇总体供大于求,人民币涨多跌少,面临单边升值压力;(2)2014年7月至2017年底,境内外汇总体供不应求,人民币跌多涨少,面临单边贬值压力;(3)2018年初至2020年5月,在中美经贸摩擦和世纪疫情冲击的背景下,境内外汇总体供不应求,人民币继续面临下行压力;(4)2020年6月至2023年6月,受益于国内经济率先复苏和汇率弹性增加,境内外汇总体供大于求,人民币先涨后跌、双向波动;(5)2023年7月至2025年2月,在中美经济周期和货币政策分化的背景下,境内外汇总体供不应求,人民币再度面临下行压力;(6)2025年3月以来,尽管经贸摩擦再度升级,但在美元指数大幅走弱、中美经济周期和货币政策分化趋于收敛的背景下,境内外汇供过于求,人民币先抑后扬(见图1)。

如2020年三季度至2022年一季度,人民币总体面临升值压力,境内外汇供大于求(银行累计结售汇顺差4485亿美元),我国民间对外金融资产新增1.31万亿美元。其中,非银行部门新增9838亿美元,占比75.0%;银行部门新增3280亿美元,占比25.0%。2022年二季度至2025年一季度,人民币总体承压,境内外汇供不应求(银行累计结售汇逆差2773亿美元),民间对外金融资产新增上万亿美元。其中,非银行部门新增9519亿美元,占比88.0%;银行部门新增1293亿美元,仅占12.0%,较2020年三季度至2022年一季度占比回落了13个百分点。2025年二季度,人民币止跌反弹,境内外汇供求形势逆转,民间对外金融新增过千亿美元。其中,非银行部门新增1994亿美元,占比72.9%;银行部门新增741亿美元,占比27.1%,较2022年二季度至2025年一季度占比回升了15.1个百分点(见图1和图4)。

当前银行增持外汇头寸行为是合理的

如前所述,在央行不直接干预的情况下,结售汇顺逆差不反映为央行外汇占款变动,而反映为银行调剂境内外汇供求缺口引起的外汇综合头寸变化。

2023年7月至2025年2月间,除2024年8~10月份银行短暂的阶段性结售汇顺差外,其他月份均为逆差,其间累计逆差达4061亿美元。这部分外汇供不应求的缺口需要银行卖出外汇,减少外汇综合头寸来平补。将各月结售汇差额乘以境内即期汇率月均值,可得到银行同期净卖出外汇约合2.96万亿元人民币(对应银行美元空头敞口),供汇均价约合7.2889元人民币/美元(=29603/4061)。鉴于同期银行代客跨境人民币净流出累计达2541亿美元,其中部分资金可能在离岸市场购汇,然后通过跨境人民币清算渠道向境内平盘,这体现为银行间外汇市场买卖,不反映在结售汇统计中。因此,境内外汇供不应求的缺口可能大于前述结售汇逆差规模,银行美元空头敞口将更大。

2025年3~8月份银行结售汇持续顺差,累计顺差1430亿美元,这部分外汇供过于求的缺口需要银行买入外汇,增加外汇综合头寸来平补。将各月结售汇差额乘以境内即期汇率月均值,可得到银行同期净买入外汇约合1.03万亿元人民币,购汇均价约合7.1998元人民币/美元(=10293/1430)。鉴于同期银行代客跨境人民币净流出累计达945亿美元,其中部分资金可能要通过跨境人民币清算渠道向境内平盘,因此,境内外汇供过于求的缺口可能小于前述结售汇顺差规模,银行美元空头回补将更少。

简单比较,当前银行购汇均价较前期供汇均价升值约1.2%,符合“低买高卖”的特征,加之人民币/美元还是负利差(2年期和10年期中美国债收益率差负值仍有2个多百分点)。可见,银行在当前价位回补之前“垫付”的美元空头并非不理性。况且,银行本应是风险中性,甚至有的银行还应承担逆周期调节角色,不宜套用“追涨杀跌”的顺周期思维揣度银行外汇交易行为。

(作者系中银证券全球首席经济学家)

以下内容为友情赞助提供

全网新项目分享交流群

扫码进群,获取最新项目资讯

文档于: 2025-10-13 20:40 修改

标签:

评论列表

管涛:人民币逆势上涨尚未触发待结汇盘兑现︱汇海观涛...

2025年,面对极限关税施压,人民币汇率(如非特指,本文均指人民币对美元双边汇率)逆势上涨。自2025年3月起,反映境内主要外汇供求关系的银行即远期(含期权)结售汇(下称“银行结售汇”...